審査の甘いカードローンに関する情報は真偽不明のものが様々ありますが、実際には簡単に通るカードローンというものは存在しません。

実際、「審査が甘い」と言われるカードローンでも、申込者の2人に1人が審査に落ちています。

では、審査が甘いという噂はどこから来たものなのでしょうか。実際の審査の難易度はどれくらいなのでしょうか。

詳しく解説していきます。

審査が甘いと言われるカードローンの審査通過率を公開

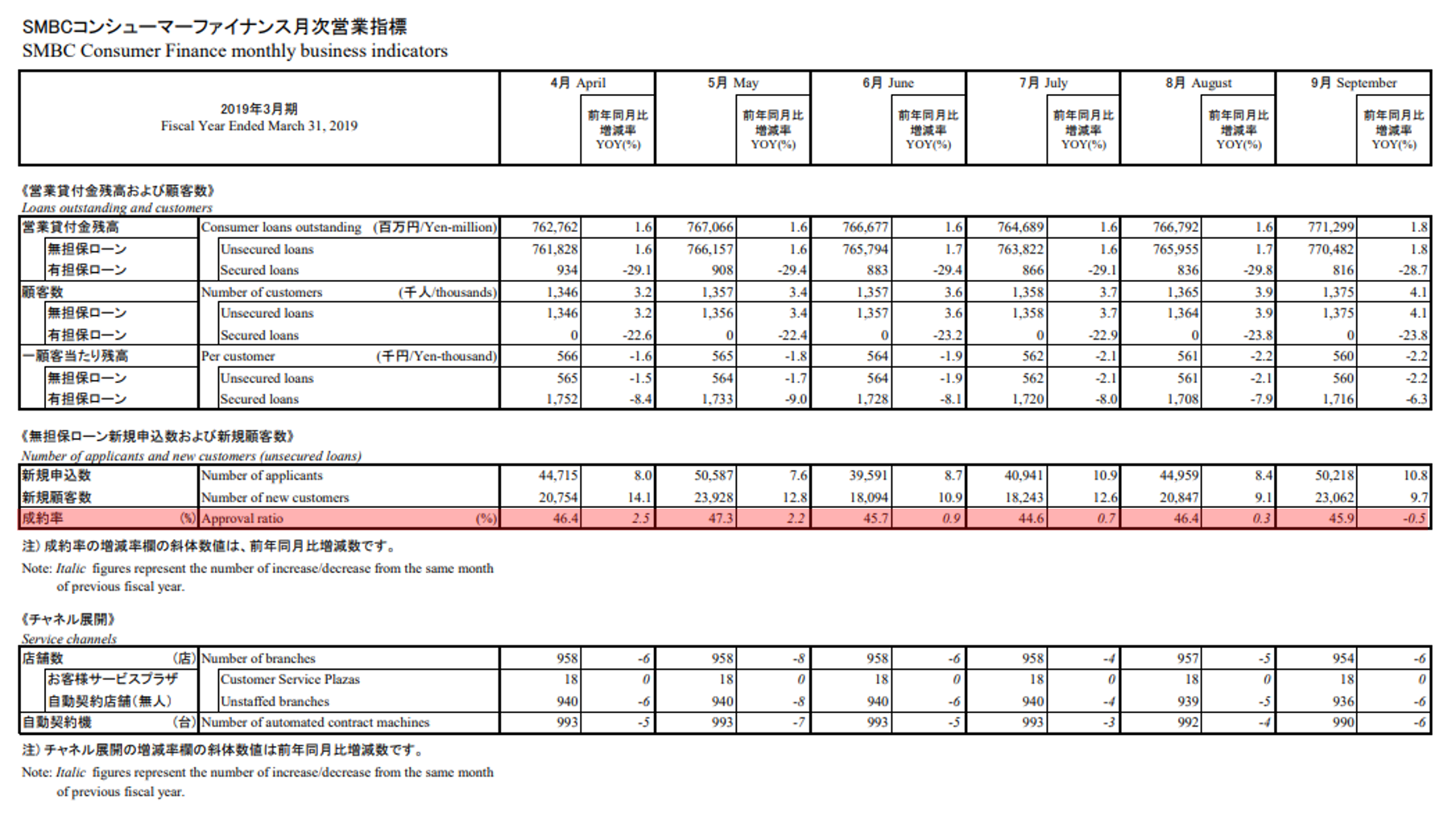

大手の消費者金融は、企業の業績情報で審査通過率を公開しています。

実際に、プロミスの運営会社SMBCコンシューマーファイナンスが公開している業績情報から、審査通過率を分析しましょう。

こちらが、SMBCコンシューマーファイナンスが公開している月次データです。

この資料の下にある成約率というのは、新規申込者のうち何%が契約に至ったかの割合を指すので、審査通過率と同じと言えます。

消費者金融は審査内容を一切公開していませんが、審査通過率はこの方法で意外と簡単に知ることができます。

審査の甘い・ゆるいカードローン10選!通りやすいのは中小消費者金融!即日融資ですぐ借りれる

プロミスの審査通過率は44~47%

| 日付 | 審査通過率(成約率) |

|---|---|

| 2019年4月 | 46.4% |

| 2019年5月 | 47.3% |

| 2019年6月 | 45.7% |

| 2019年7月 | 44.6% |

| 2019年8月 | 46.4% |

| 2019年9月 | 45.9% |

プロミスの直近の審査通過率をみると、だいたい44%~47%の間で推移しているのがわかります。

初めて見る方は成約率の低さに驚くと思います。ただ、数年前の審査通過率をみると、これでもかなり通りやすくなっているほうです。

| 日付 | 審査通過率(成約率) |

|---|---|

| 2005年4月 | 58.4% |

| 2006年4月 | 61.2% |

| 2007年4月 | 55.9% |

| 2008年4月 | 39.1% |

| 2009年4月 | 35.3% |

| 2010年4月 | 41.1% |

| 2011年4月 | 32.8% |

| 2012年4月 | 36.5% |

| 2013年4月 | 38.3% |

| 2014年4月 | 38.8% |

| 2015年4月 | 39.8% |

| 2016年4月 | 42.7% |

| 2017年4月 | 42.4% |

| 2018年4月 | 43.9% |

上記が13年間の4月の成約率をまとめたものです。

これを見ると、2007年以前は非常に甘い審査で貸し付けをしており、その後は急激に審査が難化。

現在はゆっくりと審査通過率が上がってきたことがわかります。

これは、消費者金融の過剰貸し付けが制限され、銀行のグループ会社になって基準が厳しくなったことを表します。

以前は無職や自己破産者が使うものという印象ですが、最近では普通のサラリーマンもカードローンを利用するようになりました。

近年の成約率向上は、利用者の質の向上とも比例しているのでは?と考えられます。

アコムの審査通過率は45%前後

| 日付 | 審査通過率(成約率) |

|---|---|

| 2018年1月 | 42.0% |

| 2018年2月 | 44.1% |

| 2018年3月 | 43.2% |

| 2018年4月 | 43.4% |

| 2018年5月 | 46.3% |

| 2018年6月 | 43.8% |

| 2018年7月 | 41.6% |

| 2018年8月 | 43.7% |

| 2018年9月 | 43.4% |

| 2018年10月 | 45.0% |

| 2018年11月 | 44.7% |

| 2018年12月 | 43.7% |

| 2019年1月 | 42.4% |

| 2019年2月 | 45.2% |

| 2019年3月 | 44.7% |

| 2019年4月 | 44.4% |

| 2019年5月 | 48.0% |

| 2019年6月 | 44.8% |

| 2019年7月 | 42.5% |

アコムの審査通過率をみると、プロミスよりも月ごとの推移は大きくないように感じます。

ただ、どんな層が申し込んでいるか正確に知ることはできないので、審査基準は実質同レベルとみてよいでしょう。

アイフルの審査通過率は42~48%

| 日付 | 審査通過率(成約率) |

|---|---|

| 2018年1月 | 45.8% |

| 2018年2月 | 45.9% |

| 2018年3月 | 46.5% |

| 2018年4月 | 44.9% |

| 2018年5月 | 48.2% |

| 2018年6月 | 46.2% |

| 2018年7月 | 45.3% |

| 2018年8月 | 46.0% |

| 2018年9月 | 46.3% |

| 2018年10月 | 45.9% |

| 2018年11月 | 45.5% |

| 2018年12月 | 42.8% |

| 2019年1月 | 43.6% |

| 2019年2月 | 45.0% |

| 2019年3月 | 42.5% |

| 2019年4月 | 42.4% |

| 2019年5月 | 44.0% |

| 2019年6月 | 43.1% |

| 2019年7月 | 44.5% |

アイフルもプロミスやアコムと同程度の審査通過率ですが、大手3社の中ではアイフルが最も審査に通りやすいと良く言われています。

アイフルは大手3社の中で唯一、銀行の子会社にならず運営されている独立系の大手消費者金融です。

こうした背景から前述のような噂が広まっているようですが、データ上ではそこまで他2社との違いは見えません。

カードローンの審査通過率は50%を切っている

銀行のカードローンよりも消費者金融のカードローン方が金利が高いため、審査が通りやすいと言われています。

しかし、大手消費者金融の審査通過率でも50%を切っているのが現状です。

銀行カードローンの審査通過率が10~20%と言われており、それに比べれば消費者金融の方が通過率が高いと言えます。

しかし、消費者金融であっても2人に1人は審査に通ることができません。

消費者金融の審査通過率を会社ごとに知りたいのであれば、会社ごとのホームページに掲載されている月次データなどで確認することができるので、審査通過率が気になる方は確認してみましょう。

また、銀行のカードローンより消費者金融の方が審査が通りやすい理由に上限金利が高いという一因があります。

しかし、それだけではなく消費者金融では、信用度が低い人には限度額を下げるなどの対応を行っているようです。

消費者金融はそのような柔軟な対応を行っているので、銀行カードローンよりは審査通過率が高くなっていると言えます。

カードローン審査の裏側をこっそり紹介

カードローンの審査では年収が高く、信用情報がクリーンなほうが有利というのが、一般的に言われています。

ただ、これ以外にも審査結果に影響するポイントというのは存在します。

カードローン審査の合否はどのようにして決まるのか、気になる審査の裏側を解説していきます。

審査通過率は申込のタイミングによっても左右される

カードローンの審査基準は、どんな時でも一定ではありません。

金融機関も企業ですから、売り上げを出資のバランスを考えなければいけません。

大人数がドッと申し込んできて、申込者全員が審査基準を満たしているとしても、「全員にお金を貸したら経営が危うい」と判断すれば、審査基準を厳しくして通過者を選別するようになります。

こうした傾向は、大手よりも中小消費者金融のほうがよく見られます。年末や年度初め前などの繁忙期は、審査が厳しくなりがちなので注意しましょう。

逆に2月、8月などの閑散期は、審査に通るチャンスでもあります。

営業ノルマと昨年の実績から審査の甘いタイミングを見極める

アイフルやアコムの営業も他業種と同様、成約を多く取った人が出世する仕組みに変わりはないでしょう。

恐らく、誰が一番多く成約(審査通過・契約)を獲得できるかしのぎを削っていると考えられます。

そして、恐らく彼らには営業ノルマも課されており、それをクリアできるように日々奮闘しているはずです。

通常、営業ノルマは昨年の実績を見て設定します。時期によって成約率にはどうしても差が生まれるので、1年を通してチェックした上で今年のノルマを設定するのです。

つまり、昨年の傾向をある程度なぞって審査通過率を計算していると考えられます。昨年成約率が高かった月に申し込めば、審査に通る可能性が高いのです。

4社から50万円借りるより1社から100万円借りるほうが審査は甘い?

カードローン審査は融資額が高額になるほど通過が難しくなります。

しかし、カードローン審査では、「いくら借りるか」とは別に「何社から借りているか」も厳しく見られます。

複数社からお金を借りている人は「多重債務者」「お金にだらしがない」と見なされ、審査の評価が下がってしまいます。

複数社からお金を少しずつ借りるより、1社からまとまったお金を借りるほうが審査は通りやすいという声もあります。

「何社から借り入れがあるとカードローン審査に落ちるか」という明確な基準を金融機関が公表している訳ではないですが、最大でも他社借入は3社以内にとどめるようにしましょう。

借入件数が多い方も即日融資OK!4件以上借入があっても今日中に融資できるカードローン

一人暮らしより家族と同居しているほうが審査に通りやすい

同じ条件でカードローン審査に申し込む場合、一人暮らしよりも実家住みや家族と同居している人のほうが審査には通りやすいです。

なぜこんなことになるかというと、いざという時に家族が肩代わりしてくれる可能性が、一人暮らしよりも高いとみなされるからです。

返済期限が残りわずかでどうしようもない時は、遠方の実家を頼るよりも同居する家族を頼ったほうが対応は早いですよね?

ただ、小さな子供がいる場合は話が別です。子供にかかる教育費や医療費は、特に長子の場合は予測するのが難しいです。

そのため、小さな子供がいるのに長期間借入をする場合は、審査に通りにくくなります。

ただ、この項目は年収や信用情報に比べれば審査に与える影響はわずかです。一人暮らしの方でも安定収入がしっかりあるなら、自信をもって審査に申し込みましょう。

保証会社はカードローン審査にどう影響する?

カードローンの申し込み条件を見ると、「保証会社の保証を受けられることが条件」と書かれていることが多いです。

ここで気になるのが保証会社が審査に与える影響ですよね?

カードローンにはそれぞれ保証会社がついており、消費者金融が保証会社になっているもの、自社やグループ会社が保証会社になっているものの2種類に分かれます。

カードローン審査に保証会社はどう影響するのか、詳しく解説していきます!

カードローン審査は実質保証会社によっておこなわれる

カードローン審査は、実質保証会社によっておこなわれます。

そもそも保証会社とは、申込者が返済できなくなった時に返済を肩代わりしてくれる会社のことです。

つまり、カードローン審査とは、保証会社が「この人の保証人になっても大丈夫か」を見極める審査でもあるのです。

保証会社によって審査内容は変わる?

プロミスの保証会社「SMBCコンシューマーファイナンス」はグループの三井住友銀行カードローンの保証も担当しています。

ネットではこれを理由に挙げて「三井住友銀行カードローンとプロミスの審査難易度は同じ」とする人もいますが、これは誤りで、三井住友銀行カードローンのほうが審査はやはり厳しいです。

また、保証会社によって審査内容が大きく変わるということもありません。審査でみられるポイントはジェイスコアを除く、ほぼ全てのカードローンで同じと考えてよいでしょう。そこに審査難易度の違いがあるだけです。

ただ、アコム(エム・ユー信用保証)が保証会社のカードローンに立て続けで2回落ちて、その後もまたアコムが保証会社のところに申し込む、、、というのは考えたほうが良いでしょう。

アコム(三菱UFJフィナンシャル・グループ)の関連サービスでトラブルがあったとみなされてる可能性がありますし、立て続けに審査に落ちたことも恐らく知られています。

一度落ちたカードローンと同じ保証会社のローンへの申込は、できるだけ避けたいものです。

「保証会社が多いと審査が甘い」って本当?

ネットで良く「保証会社が複数あるカードローンは審査に通りやすい」という噂を目にしますが、これは本当なのでしょうか?

彼らの言い分としては、「保証会社が2社以上あれば、どれか1社がOKを出せば審査通過になる。なので、保証会社が1社だけのカードローンより審査が甘い」ということらしいですが、この情報はかなり怪しいです。

通常、カードローン審査は1社の保証会社が最後まで担当し、その中で合否を見極めていきます。

保証会社が複数社いるカードローン審査では、申込者のステータスに応じて担当が割り振られているものの、あくまで保証会社は1人につき1社だと考えられます。

1人の審査を全社が担当したら、保証会社が複数社いるメリットが活かせず、効率も悪いですよね?

カードローン審査の内容は一般に公開されておらず、詳しい内容を知ることはできません。

ただ、保証会社が1社のカードローンと複数社いるカードローンを比較しても審査通過率にそこまで差がないので、保証会社の数がローン選びの参考にならないことは確かです。

審査の甘い銀行カードローンはない?

消費者金融カードローンに比べて銀行カードローンは審査が厳しく、通りにくいと言われています。

加えて、2018年にはカードローン審査に警察のデータベースと照合する手続きが加わり、より通過が難しくなっています。

ただ、銀行カードローンといえども審査に絶対通らない訳ではありません。

そもそもカードローン自体がお金に困った人を対象にした商品なので、利用者に求めるステータスがそこまで高い訳ではないのです。

ただ、銀行の種類によって審査基準に若干の違いがあるので注意が必要です。

大手銀行カードローンは最も審査が厳しい

最も審査が厳しいのが大手銀行カードローンです。

三井住友銀行、みずほ銀行などは利用者が非常に多く、高い信頼性を基盤に運営されています。

カードローン事業でトラブルが起きれば、それが銀行全体の信頼を損なうことになってしまうので、融資の基準も厳しく設定しています。

また、銀行が過剰貸付規制を自主的におこなっていますが、こうした自主規制もメガバンクが率先しておこなう傾向にあります。

ただ、今の傾向を見ると大手銀行カードローンの審査基準は年々厳しくなっているので、もっと厳しくならない前に申し込むのも一つの手でしょう。

地方銀行カードローンは地元利用者を優遇?

大手銀行とは違う基準を持っているのが地方銀行カードローンです。

地銀は地域密着を掲げており、地元に暮らす人の経済活動を促進する目的があります。

また、近年では地方銀行が軒並み経営悪化しているという背景もあります。

メガバンク、ネットバンクの利用がWebで簡単に出来るようになったので、地銀のシェアが激減しているのです。

カードローン事業は利益率が高いので、地銀側も積極的に利用者を増やしたいという背景があるのです。

ただ、地銀の利用者は特定の地域に住む人に限定されており、申込者を増やしたいと思っても限界があります。

そのため、地銀カードローンは同じ金利水準の他社よりも審査に通りやすいのではないか?と言われています。

ネットバンクのカードローンは独自の審査基準を持つ?

ネットバンクは店舗を持たず、幅広い事業と提携しているなど、他の銀行とは一線を画しています。

例えば楽天の場合は楽天カードや楽天市場、銀行口座、各種ローンを利用すると会員ランクが上がり、審査などで優遇される可能性が高まります。

※会員ランクが高いからといって、必ずしも優遇される訳ではありません。

このような審査基準は他の銀行にはない独自のもので、逆手にとればカードローン審査通過の可能性をかなり広げることができます。

また、ネットバンクは勤務先の規模や勤続年数を重視せず、安定収入があるかの一点をチェックする傾向にあるとも言われています。

これはベンチャー企業に勤める人などに有利な審査基準ですが、逆に緩やかに年収が上がる大手企業の方は、会社の信頼性を活かせないというネックがあります。

審査が甘いカードローンの噂を徹底検証

審査が甘いカードローンに関する噂は巷に飛び交っています。

前述の保証会社に関する話もそうですが、金利の高さが審査と影響する、申し込み時期で通りやすさは変わるというのも良く言われる噂です。

ここからは、こうした噂の真相を確かめていきましょう。

金利の高いカードローンほど審査が甘い傾向にある

まず、金利が高いほど審査が甘いという噂ですが、これは実際にその傾向にあります。

例えば審査が厳しいと言われる銀行カードローンは上限金利が年13~15%なのに対し、消費者金融は年平均18~20%と高めに設定されています。

これは一般的に消費者金融のほうが銀行カードローンより審査が甘い傾向にあるのと合致します。

高金利のカードローンほど審査が甘いのは、利益の回収率が高いので申込者のスペックが多少低くても安心だからです。

例えば1年で完済するはずなのに半年で返済不能になったとしても、金利の高いカードローンならある程度の利息が会社に入っています。

こうした背景から、金利の高い消費者金融カードローンは金融ブラックでも通りやすいと言われるのです。

2月と8月はカードローン審査が甘いって本当?

その他にもよく言われるのが、「2月、8月に申し込むとカードローン審査に通りやすい」というものです。

どういうことかというと、カードローン申し込みが最も多いのは年末年始で、その反動で2月や半ばの8月あたりは申込が少ないと言われています。

ただ、恐らく金融機関には毎月同じくらいの成約ノルマが課されているので、大まかな審査通過数は変わらないというのです。

つまり、申込者が少なければ少ないほど、審査基準は甘くなるという理屈のようです。

ただ実際には、カードローン審査はコンピューターにより自動スコアリング化している部分が多く、時期によって人為的に審査基準が変わることはありません。

もし営業部が件数目当てに審査部に影響を与えていたとしたら、2018年のスルガ銀行の不正融資事件のように、確実に倒産騒ぎとなってしまいます。

昔は時期によって通りやすさの差は多少あったかも知れないですが、今はそこまで期待できないでしょう。

【結論】確実に借りられるカードローンは存在しない

各会社のカードローンの審査基準は秘密にされているので、どのような条件で審査が通るかどうかは正確に知ることができません。

したがって、確実に借りられるローンは存在しないのです。

しかし、審査に通りやすいカードローンと審査に通りにくいカードローンは存在するので、審査を気にするのであれば今回紹介した条件に当てはまるカードローンを選ぶのがいいでしょう。

明確に公開されていない審査基準ですが、カードローンの審査は主に属性と信用情報の審査が行われていることはわかっているので、審査が通るか通らないかの判断材料にすることができます。

属性の審査基準でポイントとなる点は、家族構成や雇用形態、年収や勤務先などです。

特に、年収は重要な審査基準になるので、年収が高ければ高いほど審査が通りやすくなります。

また、信用情報に問題があると、返済能力に乏しい人と判断されてかなり不利になります。

しかし、信用情報に残った問題は一定期間が経つと消えるので、問題を起こしたのであれば、一定期間の間は新規の借り入れを我慢して、しばらくしてから新規の申込みをするようにしましょう。

カードローン審査に関するQ&A

Q.カードローンの審査時間はどれくらいかかる?

カードローンの審査時間は、金融機関の種類によって異なります。

消費者金融カードローンなら最短30分ほどで完了しますが、銀行カードローンは2018年から即日審査ができなくなり、結果通知は翌営業日以降になりました。

ただ、カードローンの審査時間は申込者によっても異なり、問題なく通る人なら審査が短く済みますが、審査基準ギリギリの人なら難航して時間がかかります。

公式サイトに記載される最短審査時間の通りに完了させるには、事前の対策をしっかりするのが一番の近道です。

Q.カードローンの審査結果はどれくらいでわかる?

基本的にカードローンの審査結果の連絡は、審査が終わった時点ですぐ届きます。

良く「審査結果が遅いと落ちて、早いと通る」という噂を聞きますが、通知のスピードと結果は原則関係ありません。

ただ、土日など休業日を挟むと、結果が遅れる可能性もあります。

Q.カードローンの審査結果の連絡はどうやってくる?

審査結果の連絡はメールか電話でくることが多いです。

一般的には、審査に通っていると電話で、落ちているとメールで連絡がくる傾向にあるようです。

着信を見逃していたり、迷惑メールBOXに振り分けられていたりすることのないようにしましょう。

また、審査に通っていると、その後の契約の意思の確認がおこなわれるので注意しましょう。

カードローン審査結果の連絡が来ない!これって審査に落ちたってこと?審査結果の連絡が遅れる原因と対処法を解説

Q.カードローンの適用金利はどうやって決まる?

借りたカードローンの金利は、各金融機関が定めている金利幅の範囲で、審査によって決定します。

申込者のステータスによって適用金利は変わりますが、消費者金融カードローンは貸金業法によって、上限金利が借入額ごとに決まっています。

| 借入額 | 適用金利 |

|---|---|

| 10万円未満 | 年20%以下 |

| 10万円~100万円未満 | 年18%以下 |

| 100万円以上 | 年15%以下 |

銀行カードローンも基本的にはこんな相場で金利が設定されます。

詳しくは各金融機関の公式サイトをチェックしましょう。

Q.一度落ちたカードローン審査に再び申し込むことはできる?

再申し込み自体は可能ですが、審査落ちから半年以内の申し込みは受け付けていない場合が多いです。

待てるのであれば、6か月待ってから再申し込みをするほうが良いでしょう。

また、1度めの審査の評価次第では、2度目の審査に問答無用で落とされるケースもあります。

そもそも審査基準は変わらないので、審査落ち後にスターテスを改善したところで審査に通る可能性は低いです。

「一回目は申込内容をケアレスミスしただけ」と言っても、審査落ちの理由が本当にそこだけか確かめることはできません。

一度カードローン審査に落ちた後は、より審査の甘いカードローンへ申し込むことをおすすめします。